Z世代用户的潮流玩具:潮玩家竞品分析(3)

2022-11-04 来源:旧番剧

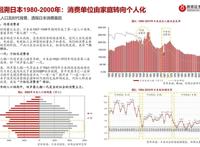

潮玩1.0版本:对标万代,IP挖掘及持续变现日本IP产业链依托动漫发展壮大。动漫行业普遍采用“制作委员会”模式,单个IP由出版社、动画制作公司、电视台、产品商、广告商等多个版权方共同拥有,并通过统一权利窗口对外授权,相关收益按出资额分配。

制作委员会模式下的日本IP产业呈现出“细分龙头 强IP”的跨界合作格局,产业链各环节均有细分龙头。

万代南梦宫是日本最大的综合娱乐公司,拥有多款热门IP授权;公司以玩具起家,主要涉及娱乐、网络、动漫产品及其周边等,是全日本最大的综合性娱乐公司之一。

自2010年启动“IP轴”战略,以IP价值最大化为核心,在最佳时间、区域,提供最佳产品和服务,最大程度提高 IP 价值。

潮玩2.0版本:对标乐高,沉淀独有“语言”体系

乐高集团:业务模式及核心竞争力

乐高通过强大的产品力,打响建筑模型玩具品类,沉淀出独有“语言”体系,并通过与好莱坞跨界合作,达到“品牌即品类”的巨大影响力;2019年公司营收达385.4亿丹麦克朗(约62.96亿美元),远超美泰、孩之宝,是全球玩具企业龙头。

电影IP合作起步早:1999年与卢卡斯影业旗下《星球大战》合作推出系列玩具产品;2014年与华纳影业合作拍摄的《乐高大电影》上映,14-15年销售额同比增速达25%;2017年再次与华纳合作上映《乐高蝙蝠侠大电影》和《乐高忍者大电影》;同时,乐高依托自主知识产权产品(如乐高朋友系列)开展IP授权业务,2019年公司授权收入达4.51亿丹麦克朗。

潮玩3.0版本:对标迪士尼,优质IP商业价值最大化

迪士尼:业务模式及核心竞争力

美国IP产业链依托电影发展壮大,成型早、布局广、规模大,头部公司把控IP版权,基于IP覆盖对内容制作、渠道发行、衍生品的全产业链布局,充分挖掘IP变现潜力,呈现出“龙头公司 强IP”的赢者通吃格局,迪士尼以绝对优势位居龙头。

迪士尼以内容IP为核心,通过对发行渠道和媒体的全面把控实现发行收入最大化,最后通过衍生品延长IP生命周期,进一步放大内容价值;2019年公司媒体、影视娱乐、乐园和产品、流媒体和国际业务四大板块占比分别为35%/16%/37%/13%,总营收达696亿美元。

总结:我国潮玩市场尚处于早起阶段,优质IP商业化价值还没有发挥出来,影视开发尚早;此时布局下游潮玩营销和社群传播,正好可以把握正在高速增长的用户群体;通过自己建立潮玩圈子积累大量的潮玩用户,后期无论自己原创IP还是布局潮玩生产都有巨大优势。

猜你喜欢

动漫推荐

免责声明:动漫番剧数据来源网络!本站不收费,无vip,请勿上当!

www.jiufanju.com-旧番剧